Columnコラム

税理士・ITC 税務総務かわら版 2023年2月

<税務スケジュール>

法人 関係

・12月決算法人の確定申告

〔法人税・消費税・地方消費税・法人事業税・(法人事業所税)・法人住民税〕

・6月決算法人の中間申告〔法人税・消費税・地方消費税・法人事業税・法人住民税〕・・・半期分

申告期限・・・・2月28日(火)

消費税関係 ・3月・6月・9月・12月決算法人の3月ごとの期間短縮に係る確定申告〔消費税・地方消費税〕

・法人・個人事業者の1月ごとの期間短縮に係る確定申告 〔消費税・地方消費税〕

・消費税の年税額が400万円超の3月・6月・9月決算法人の3ヶ月ごとの中間申告〔消費税・地方消費税〕

・消費税の年税額が4,800万円超の11月・12月決算法人を除く法人・個人事業者の

1月ごとの中間申告(10月決算法人は2カ月分)〔消費税・地方消費税〕

申告期限・・・・・2月28日(火)

給与関係

・1月分源泉所得税・住民税の特別徴収税額の納付

納期限・・・・・2月10日(金)

そ の 他

所得税の確定申告・・・2月16日(木)から3月15日(水)までです(消費税は3月31日-金)。

申告書が届きましたらご連絡下さい!!※前年電子申告の場合納付書のみです!!

贈与税の申告・・・2月1日(水)から3月15日(水)までです。

令和3年分確定申告における留意点

2022年分の所得税の確定申告は、申告期限が延長されることはなく、現時点では例年どおりの申告期限です。

年末調整の事を書いた時に解説しましたが、事業所得及びその他の所得についても、

大きな改正はありませんでした。

なお、近年申告書を提出する際に、源泉徴収票など添付不要となる書類が増えています。

これは、電子での申告が主流となってきていますので、添付書類は省略の方向です。

ただ、計算の代行をさせて頂く側としましては、書類は必要ですので、今まで通りお持ちください。

最後に確定申告に必要な書類を掲載していますのでよろしくお願い致します。

その前に恒例となりました、財務省とキッシーの批判を書かせて頂きます。

その前に恒例となりました、財務省とキッシーの批判を書かせて頂きます。

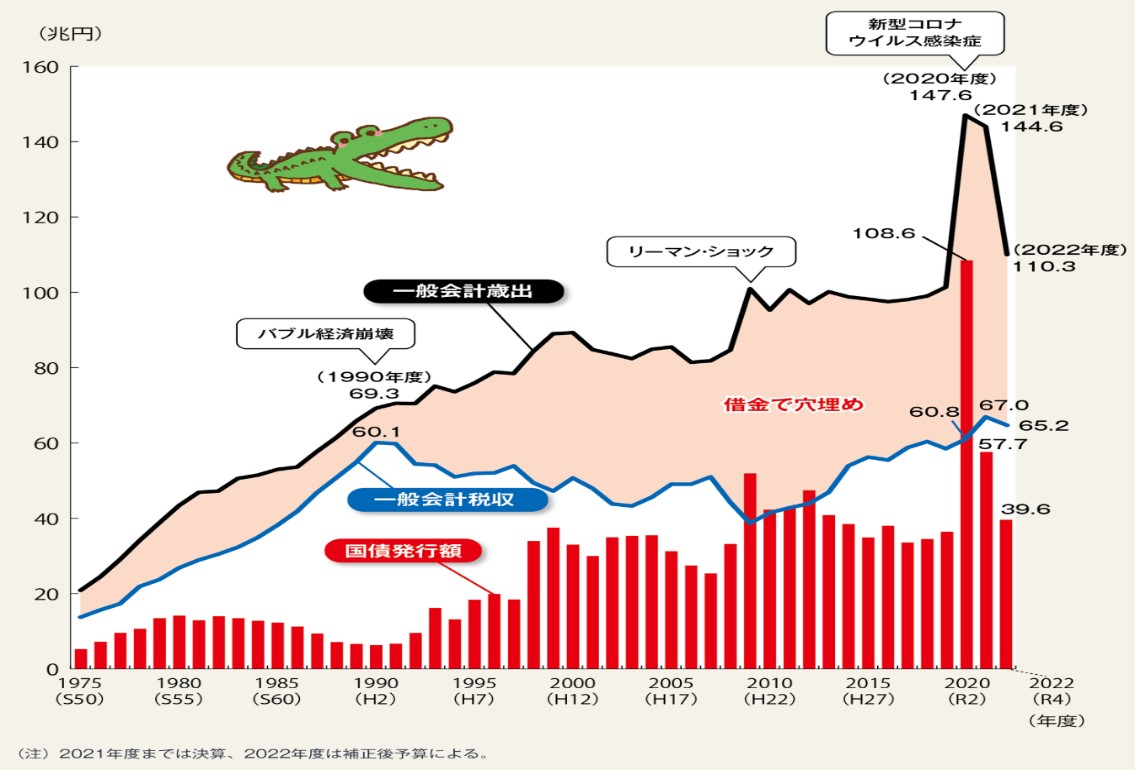

図1)は財務省のH.P.に載っている「ワニの口の図です」。

(よくこんなものを掲載するなと思うのですが)いわゆる歳出は税収で賄わなければならない、

プライマリーバランスの平準化を正当化するためのものです。

どんどん国債発行(財務省的には借金)が進めばワニの口が開くという図です。

誤解を恐れずに書けば、国債は必ず期限までに返済しなければならない!

べき論で言えばそれはそのとおりです。

ただ、現実的な対応をするのが、人の世だと思います。

よく政府の御用学者が、諸外国の文献を引用して、グローバルスタンダードという言葉を使います。

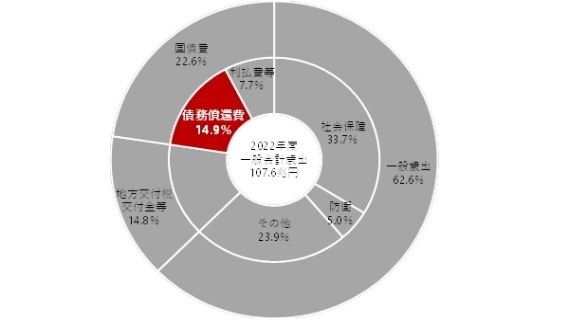

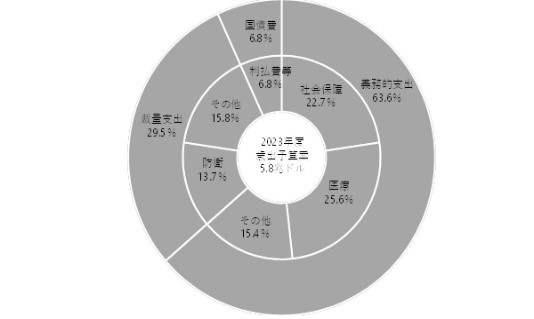

それでは二つ図を見てください。(図2)は日本の国家予算の歳出で、(図3)は米国の国家予算の歳出です。

世界中どこを探しても国債の償還費用を予算計上している国などどこにもないのです。

国債は返済しないのが、グローバルスタンダードなのです。

ワニの口は60年償還ルールの幻覚

ワニの口は60年償還ルールによる幻覚です。

ワニの口は存在せず、財政状況を過剰に悪化しているように見せていることは、非常に大きな問題です。

財政政策発動の束縛となってしまっています。緊縮財政を主張する論者が言うように、

もしワニの口を閉じることが重要なのであれば、60年償還ルールを廃止して、歳出を16兆円程度減らし、

防衛費を倍増し6兆円程度増やしたとしても、ワニの口は10兆円程度も閉じることになるのです。

それが財政再建の動きではないと否定するのであれば、ワニの口の議論自体が間違っていたことになります。

60年償還ルールに基づく、国の借金それ自体が、将来世代の負担であるという考え方は大きな間違いです。

不適切な財政運営により、将来世代の実質所得が増加する、経済成長の機会が失うことこそが、

将来世代の負担であると何で考えないのでしょう。 財務真理教の広報課長であるボット・キッシ―(注)は、

この60年償還ルールの見直しについて、「日本国債の信頼を損ね市場の混乱を招きかねない」とほざきました。

(注)ボットとはロボットから派生した言葉で、あらかじめ用意された回答を、

質問に応じて機械的に返答する仕組みのことを言います

(もう少し色々な意味もありますがおおむねこんな意味です)。財務省が用意した答弁を

繰り返す岸田さんにはこの呼称がふさわしいと思います。

この60年償還ルールは何時誕生したかご存知でしょうか!? なんと日露戦争の時代にまでさかのぼるのです。

日露戦争が日本の勝利に終わったのは1905年、明治38年のことでした。

明治維新からわずか38年で、巨大な軍事力をもつロシアに対し日本が勝利するなど、

昨年のサッカーW杯で、日本がドイツ・スペインを撃破することよりも信じがたいことでした。

ここも重要なポイントですが、戦争するにはお金が必要です。財源などと言ってる余裕はありません。

国力の弱い日本で、国民向けに国債を発行しても戦費調達など不可能です。

従って、欧米諸国に国債を引き受けてもらう必要がありました。

その為に、ちゃんと国の予算を他の用途に使わず、

国債の返済に回しますという姿勢を示すために設けられたルールなのです。

2023年令和の現在で、日本国債のデフォルトをどこの国が疑うのでしょう!?

ましてや日本国債のほとんどは日本人が保有し、更にその半分は日銀保有です。

それよりも重要なポイントは、有事(有事でなくても国を良くする・国を守る行為)には、先ずは国債発行です。

そして国が守られ豊かになれば、誰も国債を返還せよなどとは言いわず、借り換えに応じます。

大事なことは、国を豊かにすることです。そうすれば税収も増加し、プライマリーバランスも黒字になります。

ところが、真に景気を良くする財政出動をするのかと思えば、防衛費の増強に増税は無理だと思いきや、

本気の少子化対策(今までの施策は本気じゃなかったのかよと突っ込みたくなりますが・・・置いといて)

とかを打ち出しました。将来世代の為にとか言って、結局バラマキで、その先には増税したいのが見え見えです。

そしてボット・キッシーは、消費税は社会保障の大事な財源なので、

減税することはしませんとまたもや繰り返しの答弁です。

恩着せがましくバラマキをするなら、取らない方(=消費税の廃止か減税)が、配るための費用として、

怪しい委託業者(パソナみたいな)にお金を支払う必要もないのです。

それでも財務省は予算の配分に介入し、自分たちの力を示したいがために、

予算は自分たちが決めるものだと暗躍しているが見え見えです。 日本を返せ!!!!

「財務省(旧大蔵省)何でそこまでするの?!」

財務省について確認の意味で、昨年と同じことを書かせて頂きます。

「財務省には仕事が無いけれど権限だけがある(持ってる切り札が凄い)」

良く考えてみると、財務省の仕事は、各省庁からの要望を精査して予算の内示を行い、

折衝を行って各省庁の使える予算を決定しています。わざと大蔵省と書いたのは、

家庭に例えると解りやすいためです。

夫が良くお小遣いの値上げをお願いしたら、大蔵省(奥さん)に却下されたなどと話します。

お金の使い方を仕切れる人が家庭でも一番偉いのです。

未成熟な企業では、経理のお局様の権力は絶大です(笑)。

つまり、積極財政で国が動けば、予算折衝などは要らなくなり、財務省は単なる会計係となり、省庁の中の象徴と

呼ばれる絶大な権力を失ってしまうのです。

ですから何としても、議員さんや経団連の役員も味方につけて権力に固執しています。

そして、その為にチラつかせる武器が、

査察権(=税務調査の極致であるマルサは財務省の中にある国税庁の管轄です)なのです。

財務省に味方する議員は、調査されたくない、いわゆる脛に傷があるのではと考えたくなります。

選挙の時は党に関係なく、財務省に反対する人に投票しましょう。

・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・

昨年はサッカーW杯で日本が世界にその存在を示しましたが、日本国内はボロボロです。

数十年に1度の寒波で鉄道は止まり、高速道路では立ち往生が発生し、とても先進国とは思えません。

地方(いい表現でなくてすいません)の高速道路は、なんと片側一車線で都内の一般道よりもひどいです。

今回(ここのところ毎年)の立ち往生はもっといい道路ですが、何か手段は無いのでしょうか・・・・?

一にも二にも三四もあって五にも、財務省が日本のお金を握り、国を差配しているからです。

「確定申告に必要な書類(少し早いですが還付申告はもうすでに受け付けていますので)」

税務署から送付されたものそのまま、お持ちください。

⇒ 電子申告をしている場合納付書のみが送られてきます。

個人でご用意していただくもの(原則、令和4年1月1日~令和4年12月31日分)

事業所得(自営業の場合)

収入金額の判るもの ⇒ 売上帳・請求書控・領収書控・普通預金通帳コピーetc.

必要経費関係が判るもの ⇒ 仕入帳・支払先よりの請求書及び領収書・その他の領収書

不動産所得-(貸家 貸地 駐車場の収入がある場合)

収入金額等と相手方が判るもの ⇒ 貸借人の住所・氏名・物件種類(土地建物の別)月額賃借料

権利金・敷金・補償金・礼金・その他管理費等

経費では ⇒ 固定資産税の納付書(市区町村発行の評価証明書)修繕費・火災保険料等の領収書etc.

譲渡所得(土地 建物 有価証券 ゴルフ会員権等の譲渡がある場合)

収入金額等と相手方が判るもの ⇒ 売買契約書(収入印紙貼付済みのもの・・コピーで可)

経費では ⇒ 買入時の売買契約書(コピーで可) 仲介手数料・測量費用・登記費用等の領収書etc.

注)上場株式の売買については特殊です。証券会社からの報告書を提出ください。

給与所得(年末調整ではすまない場合)

すべての「源泉徴収票」(2ヶ所以上勤務の場合複数枚あります)。

雑所得

「公的年金の源泉徴収票」

その他アルバイト等があればすべての「支払調書・源泉徴収票」(2ヶ所以上勤務の場合複数枚あります)。

「仮想通貨に関する利益が出ている場合“年間取引報告書”が必要となります」

所得控除のために

・国民健康保険の2022年中の支払金額・・・ 領収書 ・通帳(自動引落しの場合)

= 不明の場合本人であれば、市区町村窓口ですぐ発行してくれます。

国民年金保険は社会保険庁から証明書が発行されます。

・証明書が発行されるもの ⇒ 小規模企業共済掛金・生命保険料・損害保険料等の控除

・その他の領収書 ⇒ 本人及び親族の医療費の領収書(交通費はメモ書きでOKです)

一定の寄付及びふるさと納税をした場合の領収書

・配偶者及び扶養親族の所得が確実に分るもの

税額控除のために

住宅取得控除 ⇒ 取得に係る売買契約書または建築業者の工事契約書(コピーで可)

建物登記簿謄本もしくは抄本 住民票

金融機関からの住宅取得資金に係る借入金の年末残高証明書

贈与税申告のために

2022年に各種の贈与があった場合、参考資料を早めにお持ちください。