Columnコラム

税理士・ITC 税務総務かわら版 2022年6月

<税務スケジュール>

法人関係

・4月決算法人の確定申告〔法人税・消費税・地方消費税・法人事業税・(法人事業所税)・法人住民税〕

申告期限・・・・・6月30日(木)

・10月決算法人の中間申告〔法人税・消費税・地方消費税・法人事業税・法人住民税〕

半期分 申告期限・・・・・6月30日(木)

消費税関係

・1月、4月、7月・10月決算法人の3月ごとの期間短縮に係る確定申告〔消費税・地方消費税〕

申告期限・・・・・6月30日(木)

・法人・個人事業者の1月ごとの期間短縮に係る確定申告〔消費税・地方消費税〕

申告期限・・・・・6月30日(木)

・消費税の年税額が400万円超の1月・7月・10月決算法人の3月ごとの中間申告〔消費税・地方消費税〕

申告期限・・・・・6月30日(木)

・消費税の年税額が4800万円超の3月・4月決算法人を除く法人・個人事業者の

1月ごとの中間申告(2月決算法人は2カ月分)〔消費税・地方消費税〕

申告期限・・・・・6月30日(木)

給与関係

・5月分源泉所得税・住民税の特別徴収税額の納付

納期限・・・・ 6月10日(金)

その他

・所得税の予定納税額の通知

・・・6月中旬 (納付は7月以降です)

・個人住民税(第1期分)の納付 ⇒ 納期限・・・市町村の条例で定める日

<消費税の話です>

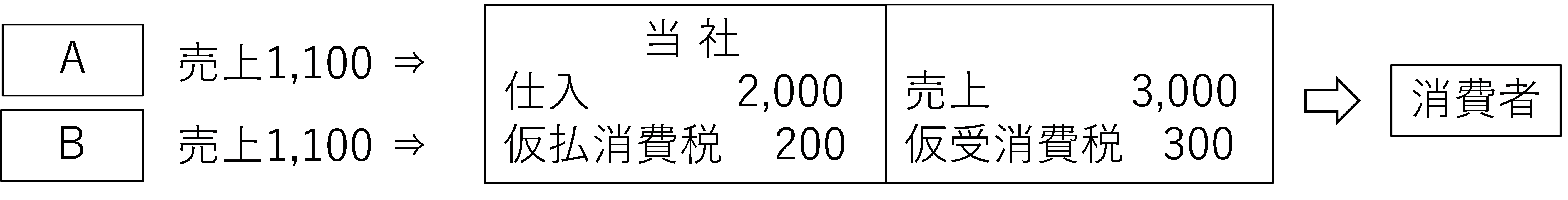

上記の例で、当社はA及びBから材料等を仕入れ、消費者に販売した時に、利益分を含めて転嫁します。

これだけの取引と仮定すれば、当社は決算後、仮受消費税と仮払消費税の差額の100 を税務署に納付します。

この例で、Aが消費税の免税業者だとすると、Aが税務署に納付する筈だった100がAの収入に加算され、

法人税等又は所得税等か課税されますが、税金を差し引いた分だけAの儲けになります。

免税制度は竹下総理(平成元年当時)が、自民党の票田である第一次産業が課税されないように課税売上3,000万円未満に設定され、

その後財務省の圧力で1,000万円未満となりました。

しかしながら、まだこの制度により数千億円の減収になっていると試算されています。

財務省はいよいよこのことにメスを入れます。

現状当社は、Aの消費税事情とは関係なく、計算は帳簿方式ですので、3,000×10%-2,000×10%=100の納付

になります。ところが、消費税の計算がインボイス制度になるということは、Aは免税ですので、請求書等

に消費税を記入して加算請求できなくなります。当社は、証明書(請求書等)で課税されたことが確認でき

る消費税のみを単純に引いて納付税額を計算しますので、納税額は300-100=200となります。

この証明書がインボイスで、インボイスの形式自体は、請求書に毛が生えたようなものなので問題ないのですが・・・・。

この例でAは、長年免税業者だとすると、消費税込みで資金繰りを考えているので値上げをお願

いしたいところです。Aに特殊な技術があって、Aでしか買えないものであれば、当社は値上げ要求に応じる

かもしれませんが、そうでなければ値上げには応じられません。

可哀そうですがAは除外されますので、

Aは消費税を払ってインボイスを発行できるようにするか、廃業を考えなくてはなりません。

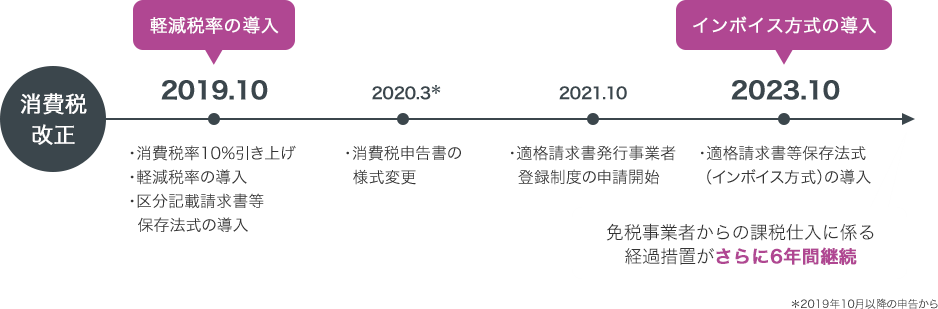

まだ先の話だし経過措置もあるし、うちは課税業者だしなんて考えていると、不幸はもうすぐやってきます。

日本人は義理堅いですから、インボイスが発行できなくても、段階的な経過措置もあるし、直ぐに仕入先を変更

しないでしょう・・・!? ただこの経過措置が曲者で、仕入先が課税か非課税か経過措置かの区分が必要です。

経理担当者の手間は結構大変です。私どもチェックをさせて頂く立場としても脂汗ものです。

仕入先や下請け等に免税業者がある場合で、長い付き合いで、消費税込みで払ってあげないと廃業などとなると

気の毒だけど、消費税が仕入れ控除出来ないのは困るし、経理処理も面倒だし、本当に頭が痛いです。

一つの案ですが、免税業者であれば、課税業者になると簡易課税が使える筈です。

売上に対して、業種によって決められた割合(%)で仕入れ控除ができます(製造業は70%・サービス業は50%)。

サービス業は課税売上が100であれば、100×10%-(100×50%)×10%=納税は5になります。

いわゆる益税が半分になりますが、消費税が請求できないよりはいいのかなと思います。

なお、上記の例はBtoBですので、BtoCの床屋さんとか町の飲食店とか、領収書の発行が消費者へと考えられる

場合はあまり心配いりません。 ただし、BtoCでも居酒屋さんは大問題です。

社用族相手の場合、インボイスが発行できないと飲みに来てくれない可能性が否定できないです。

看板やお品書きに「インボイスに消費税の記入あります」と、記載があることが売りになる事態が予想されます。

どうする消費税 (以前も書きましたが・・・)

日本の消費税は、何とか導入したいが先にきて、免税だ、不課税だ、非課税だ、簡易課税だと例外が多く、徴税コストにも問題があり、

上記のように例外を是正するのも一苦労です。例外の排除により税負担が増えるのは、所得の低い国民層です。

消費税は逆進性が高い(所得の低い方は、収入を消費に回す割合が高いため、重税感が高い)ので、

新型コロナにより深刻化する景気の低迷期には、消費に対する罰金とさえ揶揄する人もいます。

新型コロナのドサクサで、あやふやにされていますが、景気の落ち込みは2019年の消費増税後に発生し、そこに

新型コロナですから、目も当てられません。 デフレの続く中、消費増税を強行した政府と財務省の罪は重いです。

一度消費税を止めるか、食料品の税率を“0”にすることが賢明な選択です。

よく諸外国は消費税(諸外国では付加価値税)の税率が高いと言われます。EU加盟国は必ず付加価値税を導入

するように定められており、「VAT指令」というEU加盟国の基本法令により、原則として標準税率は15%以上とす

る規定が設けられているのです。ただし、軽減税率が認められているため、食品にかかる税率はおおむね低い

傾向にあり、医薬品や衣料品等の生活必需品の他、文化・教育関連品、子ども用品を中心に軽減税率や税率0%を

適用している国も多いのです。 さらに付加価値税が25%と高いデンマークですが、

ほぼ全ての商品に対して例外なく25%が適用されています。

しかし、軽減税率がない理由がちゃんと示されています。

→「徴税コストを抑制する」「軽減税率の適用対象品目の峻別が困難である」

「税の歪みを抑制する」「高所得者は食料品に対しても相応の支出を行うため

高所得者の方が軽減税率による負担軽減額が多くなる」「低所得者への配慮は社会保障給付によって行う方が効率的である」

→ デンマークの人口は約580万であり、国の規模が日本とは大きく違うため、単純に比べることは難しいかも知れませんが、

税率は高くても、さまざまな形で国民に還元がされています。

一例として、幼稚園から大学・大学院までの教育費の他、医療費が原則無料です。 さらに失業手当も最大で前職

の給料の9割が保証されている等、社会福祉の充実を図ることで国民の理解を得ているのです。

日本の消費税はあらゆる意味で諸外国とは違い、税収を確保するためだけに導入された欠点だらけの税金なのです。

現在インフレが話題になっています。 コストプッシュ型のインフレです。 本来のインフレは、需要が大きく

その需要に供給が追い付かない場合に起こるものです。 ところがコストプッシュ型は、原材料が値上がりして、

食品等の生活必需品が値上がりするものです。 さらに悪いことに、石油や小麦等の原材料はほとんど外国からの輸入ですから、

日本のGDP等には全く貢献していません。 グローバルな社会と称し、何でも輸入すれば良いなどという意見を優先し、

エネルギーと食糧の海外依存をしてきたツケが回ってきました。 何の施策も講じてこなかったのは、政府の責任です。

国のツケを国民に押し付けているようなものなのです。

そのお詫びとして、消費税を廃止するというのは筋の通った話だと思うのですが!!

円安で潤っている大企業が賃上げを表明しています。

株主の方ばかり見て、配当に重きを置いてきた大企業が、多少の利益を従業員に還元しても体力的に何の問題もありません。

しかしながら、中小零細企業では、デフレに苦しめられた上に、エネルギーの値上げで賃上げなどは夢のまた夢です。

何もしない岸田総理、支持率の上昇にタダタダ驚くばかりです。

財務省の言いなりの岸田総理は、参議院選挙が終わるまで息をひそめ、緊縮・増税路線を打ち出すことは、火を見るより明らかです。

格差社会が拡大し、日本がとても住みにくい国になってしまいます。